12月29日河源股票配资,K12教育课后辅导服务提供商好未来教育集团(NYSE:TAL)发布公告称,一群投资者同意向公司以私人配售方式投资33亿美元,其中将通过可换股债券的方式投资23亿美元,好未来还将发行10亿美元的新股。

2024陆家嘴论坛将于6月19日至20日在上海举办,本届论坛设有8场全体大会,议题涵盖金融领域的热点问题。其中,“科技创新与资本市场高质量发展”作为议题之一受到业界广泛关注。

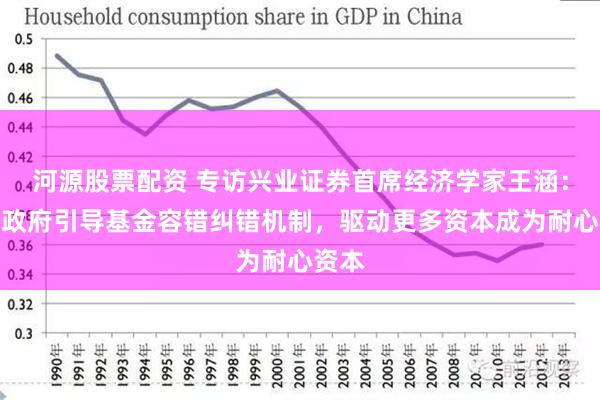

构建服务科技创新的多层次资本市场体系,提高直接融资比重是资本市场高质量发展的内在要求之一。而科技创新往往研发周期长、投入大、风险高,面临较高的时间成本和机会成本,更加需要耐心资本的陪伴,如何吸引并留住长期资金、壮大耐心资本?当前我国科技创新与资本市场的双向互动仍然存在诸多瓶颈堵点,如何更好地发挥资本市场枢纽功能,引导资源要素助推科技创新发展?

围绕这些热点话题,《 》记者在本届论坛召开前夕专访了兴业证券首席经济学家王涵。

》记者在本届论坛召开前夕专访了兴业证券首席经济学家王涵。

多层次资本市场拓展科创企业融资深度和广度

当前,我国正处于经济转型的关键阶段,以科技创新引领产业转型升级、促进新业态发展,需要多层次资本市场的持续助力。

在王涵看来,科技创新企业在不同发展阶段都依赖于多层次资本市场来实现融资和定价功能,资本市场直接影响着科技创新产业(300832)的发展。

具体而言,一方面,多层次资本市场拓展了科创企业融资的深度和广度。多层次资本市场能够为不同阶段和规模的科创企业提供全生命周期的融资服务,助力科创企业发展壮大。

另一方面,多层次资本市场能够优化投资者的资产配置,吸引投资者支持科创企业。多层次资本市场根据投资者的风险偏好提供了多样化的投资组合,有利于科创企业吸引投资者支持,形成良性互动关系。

不仅如此,多层次资本市场还能有效激发市场活力与创新,提高资源配置效率。通过推动金融创新和产品多样化,多层次资本市场能更好地发挥配置资源功能,推动资本转向高科技、高成长领域,助力企业发展和产业转型。

值得一提的是,随着科技创新的不断进步,资本市场也需根据其需求痛点及时调整,以更好服务科技型企业发展。对此,王涵认为可以从以下三个领域着手进一步优化资本市场对科技型企业的服务水平。

一是精准识别科技型企业,为其提供“绿色通道”、贴息等融资支持。精准识别科技型企业,对具有突破性核心技术的科技企业,设立“绿色通道”,加快上市审核速度,通过政府担保、利息补贴等方式降低债权融资成本。

二是充分发挥区域性股权市场功能,加强市场间互联互通。利用区域性股权市场进行创新试点,丰富科技型企业的金融服务产品和融资工具。加大不同区域、不同层次间资本市场数据共享、政策资源整合、组织协调力度。

三是优化监督框架,增强信息披露。优化监管框架,确保“绿色通道”机制有效透明,保护市场投资者权益。完善信息服务平台,为科技型企业和投资者提供全面及时的信息披露,增强市场透明度。

如何培育耐心资本,持续壮大长期投资力量?

此前,市场关于“耐心资本”的讨论多集中于硬科技投资领域,长期资金投资周期与科技企业发展周期相匹配,因而耐心资本在支持科技创新方面具有天然优势。与此同时,耐心资本也是资本市场稳定的“压舱石”。

4月30日召开的中央政治局会议强调,要积极发展风险投资,壮大耐心资本。这也是“耐心资本”首次在中央政治局会议上被提及,受到市场广泛关注与热议。稍早之前,4月中旬出台的资本市场新“国九条”也指出,要大力推动中长期资金入市,持续壮大长期投资力量。

培育耐心资本是一项系统性工程,如何在此领域进一步发力,持续壮大长期投资力量?

王涵在接受记者采访时谈及了三点建议,包括:健全政府引导基金容错纠错机制,充分发挥政府引导基金的领投作用;壮大中国资产配置型LP(有限合伙人),鼓励长期资金参与创投;持续推进资本市场开放,吸引境外长期资金。

具体而言,一方面,针对一级市场耐心资本以政府引导基金为主的特点,建议健全政府引导基金容错纠错机制,营造政府领投、机构跟投的氛围,驱动更多资本成为长期资本、耐心资本。

记者注意到河源股票配资,近年来国资在我国股权投资市场中的主导地位愈发提升。据清科研究中心统计,2023年我国股权投资市场新募人民币基金的LP披露认缴出资总规模超1.5万亿元,国有控股和国有参股LP的合计披露出资金额占比达77.8%,相比2022年提升了4.6个百分点。

截至2023年,我国共设立2086只政府引导基金,目标规模约12.19万亿元,已认缴规模约7.13万亿元。在优化经济结构和高质量发展背景下,各地新设政府引导基金聚焦高端制造、新材料、新能源、汽车芯片等现代产业集群和关键领域。

事实上,尽管多地政府都在积极以政府引导基金撬动更多社会资本,促进地方产业发展,但长久以来,政府引导基金的容错机制有待完善,这在很大程度上制约了其产业培育和扶持作用的发挥。在此背景下,当前越来越多地方政府引导基金开始重视并探索容错免责机制,提高对投资失败的包容度。

另一方面,针对二级市场耐心资本以养老金、保险资金、产业基金等为主的特点,王涵建议壮大中国资产配置型LP,鼓励社保资金、保险资金更多参与创业投资和股权投资,试点企业年金、个人养老金配置创业投资和股权投资基金。

可以看到的是,我国以险资、养老金等为代表的长期资金体量巨大,截至2023年末,保险业资金运用余额约27.67万亿元,社保基金累计结余8.24万亿元,全国企业年金积累金额首次突破3万亿元,而目前这些长期资金配置权益资产的比例仍然偏低。

此外,对于外资配置中国资产,王涵建议进一步开放中国资本市场,持续扩大合格境外投资者投资范围,积极引入境外养老金、主权基金等境外长期资本,吸引更多投资机构在中国布局长期发展。

记者注意到,近期资本市场将有新政策出台。“本届论坛期间,中国证监会将发布资本市场的相关政策措施。”中国证监会办公厅副主任王利在日前上海市人民政府举行的新闻发布会上说道。他表示,中国证监会将与上海市人民政府共同建立资本市场支持上海加快“五个中心”建设的协作工作机制,助力上海国际金融中心增强竞争力和影响力,更好发挥上海在推进中国式现代化建设中的带动和示范作用。